Diversificação de Investimentos: aprenda como fazer a sua

Muitos investidores se questionam a respeito do conceito que tange a ideia de diversificação em um portfólio de investimentos. E, apesar de ser um tema mais simples e comum no universo dos investimentos, muitos continuam desconhecendo a fundamental importância dessa técnica. Por isso, é interessante conhecer os diversos tipos de investimentos e quanto pagam em proventos.

Nesse sentido, diversos investidores seguem sem o devido esclarecimento sobre o que é, de fato, a ideia que existe por detrás da diversificação. Por isso, veremos o que é essa técnica, como ela funciona e quais são as suas consequências em uma carteira de investimentos.

O que é diversificação de investimentos?

A diversificação é uma técnica de gerenciamento de risco que visa distribuir o capital investido em uma certa variedade de investimentos dentro de um portfólio. Assim, o risco do portfólio é consideravelmente reduzido.

Destaca-se que o raciocínio por trás desta técnica transparece que uma carteira construída de diferentes tipos de investimentos, em média, produzirá maiores retornos. Além disso, representará também um risco menor do que investimentos feitos de maneira isolada e individual.

Normalmente, a diversificação também é capaz de reduzir a volatilidade de um portfólio. Isso porque equaliza ativos de diferentes classes, setores e geografias.

Vale lembrar também que essa é técnica de reduzir riscos é amplamente aceita no mercado financeiro. Contudo, não há consenso sobre a receita mais eficiente, por uma simples razão: ela simplesmente não existe, pois depende muito do perfil do investidor.

Em outras palavras, apesar de ser uma premissa básica de investimentos em valores, existem vários modos de abordar este conceito. E é justamente por isso que existem diversas pesquisas de grandes investidores e universidades que tentam encontrar o melhor ponto de equilíbrio para um portfólio diversificado.

Além dos estudos, o que temos também são são experiências bem-sucedidas e malsucedidas de investidores que aplicaram e que deixaram de aplicar a técnica.

Por fim, é uma questão de bom senso conhecer as principais abordagens sobre a diversificação. Isto para obter referências com vistas a definir uma estratégia própria de investimento.

Vale destacar que uma das principais abordagens de diversificação conhecidas é pelo Modelo de Yale. Este modelo é utilizado por diversos gestores e investidores como uma técnica de distribuição de ativos em um portfólio.

A diversificação pelo Modelo Yale

David Swensen é o responsável pela gestão do fundo de investimentos da Universidade de Yale desde 1985, tendo desenvolvido o “Modelo Yale”.

Juntamente com Dean Takahashi, ele desenvolveu o modelo a partir da Teoria Moderna do Portfólio proposta inicialmente por William Sharpe, John Lintner e Jack Treynor. O sucesso de sua abordagem de investimento chamou a atenção de diversos agentes do mercado financeiro.

O “Modelo de Yale” é baseado na divisão de um portfólio entre ações, imóveis, venture capital, private equity e hedge funds. Como pode ser observado, o modelo tenta evitar classes de ativos com baixo retorno, como os da renda fixa e os atrelados às commodities.

E ao contrário da maioria dos investidores que procuram ativos que tenham liquidez maior, Swensen afirma que ativos de grande liquidez estão relacionados com baixos retornos. Por isso, no modelo, ele prefere aumentar a exposição aos investimentos alternativos.

Nesse sentido, o Modelo de Yale busca incluir, por exemplo, ações de empresas do mercado emergentes. Ainda, papéis de empresas novas e menos conhecidas.

Além disso, Swensen recomenda que o investidor reequilibre sua carteira de investimentos regularmente. E, caso não esteja confortável com sua estratégia para bater o mercado, que invista em fundos indexados de baixo custo.

Qual é o objetivo da diversificação?

Vale destacar que a diversificação consiste em uma técnica de controle de riscos que mistura uma extensa variedade de ativos em uma carteira.

Assim, o objetivo por detrás desta técnica se baseia na ideia de que um portfólio construído em cima de diferentes tipos de ativos irá, na média, apresentar maiores retornos ao investidor.

Além disso, esse tipo de carteira também reduz os riscos para o investidor em comparação com um portfólio de ativos concentrado. Em outras palavras, a ideia central deste conceito é a de que, de maneira geral, as performances positivas de alguns ativos neutralizem as baixas ocorridas provenientes de outras aplicações.

Contudo, há de se destacar que benefícios dessa prática só serão bem observados se a origem dos ativos ali presentes não seja correlacionada entre si. Por isso, o ideal é que esses ativos estejam diversificados entre classes, geografias e setores.

Além disso, vale destacar também que estudos demonstram que uma carteira de investimentos bem diversificada deva conter, em média, de 15 a 20 ativos. Esta foi a uma das conclusões de Harry Markowitz, um premiado economista norte-americano.

A seleção de ativos para compor um portfólio de investimentos é justamente o trabalho da Suno. Acesse gratuitamente uma amostra de 5 relatórios que preparamos analisando diferentes investimentos.

Nesse sentido, o economista, autor da teoria da carteira, apresentou diversos estudos que mostravam como uma carteira com essa quantidade de ativos já era capaz de fornecer uma boa diversificação.

Diversificação versus pulverização

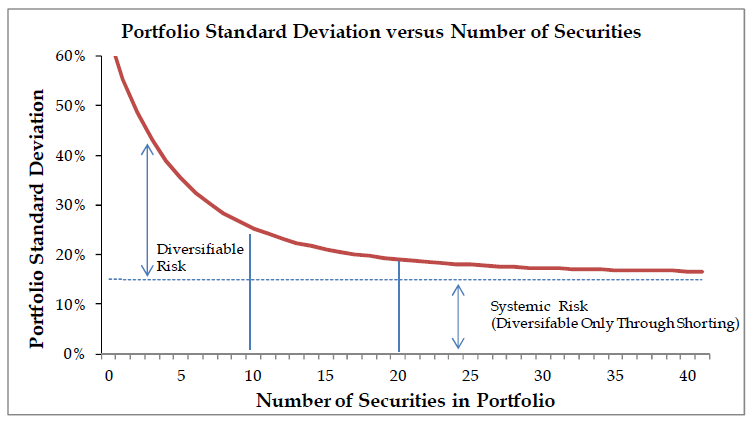

Como foi dito, diversos estudos mostram que um bom portfólio diversificado de investimento contém entre 15 e 20 ativos. Nesse sentido, o seguinte gráfico ilustra bem como o aumento de ações em uma carteira consegue diluir o risco ao investidor.

Em suma, o risco diversificável, ou seja, o risco não-sistêmico, reduz consideravelmente até a 15ª ação. Depois disso, o grau de risco do portfólio não é tão diluído com o aumento do número de ativos.

Além disso, acontece também uma redução do potencial de valorização e de retorno do portfólio. Isso porque, ao possuir muitos ativos, o investidor acaba pulverizando o potencial de retorno individual de cada empresa dentro do portfólio.

Imagine, por exemplo, as seguintes composições de carteira diversificada:

- Carteira A: 20 ativos, peso de 5% cada;

- Carteira B: 50 ativos, peso de 2% cada.

Nesse exemplo, caso a ação de uma empresa da carteira A dobre de valor, indo de 5% para 10%, o portfólio será impactado positivamente em 5%. Por outro lado, caso uma ação da carteira B dobre de valor, indo de 2% para 4%, o impacto geral na carteira será de apenas 2%.

Portanto, o retorno individual das ações da carteira B foi pulverizado. E, além disso, como pode ser observado no gráfico, o risco entre os dois portfólios também não foi tão alterado pelo aumento do número de ativos.

Entendendo a lógica da diversificação

Investimentos possuem riscos inerentes atrelados a eles. Isso significa que, ao investir, o investidor corre um risco buscando obter um retorno financeiro.

Nesse sentido, alguns investimentos possuem um grau de risco que pode ser considerado menor, como o investimento em títulos públicos do governo dos EUA (Treasuries). Sendo que esse menor risco é acompanhado de um menor retorno.

Por outro lado, outros investimentos são considerados de maior risco. Este é o caso das ações de empresas dos países emergentes, como o Brasil.

No entanto, como foi dito inicialmente, todos os investimentos apresentam risco. Portanto, a diversificação de investimentos ocorre justamente para buscar reduzir esses riscos. Mais especificamente, o objetivo dessa técnica é de reduzir o risco não sistemático.

Riscos sistemáticos e riscos não-sistemáticos

Para entender como a técnica de diversificação de investimentos reduz o risco de um portfólio de investimentos, é preciso esclarecer o que são os riscos sistemáticos e não-sistemáticos. Sendo que cada um deles é:

1. Risco sistemático

O risco sistemático é o risco que diz respeito a todas as empresas de uma economia. Ou seja, fatores de risco sistêmico não afetam somente uma determinada companhia, mas sim todos os agentes da economia.

Com isso, um exemplo de fator de risco sistemático é o PIB. Isso porque todas as empresas se beneficiam de uma alta do PIB, pois há um consumo maior. Da mesma forma, todas as companhias são prejudicadas por uma queda neste mesmo indicador.

O interessante de observar sobre o risco sistemático é que ele não pode ser reduzido para um investidor que aplica apenas um país. Pois, como dito anteriormente, ele afeta toda a economia. Por isso, diz-se que este tipo de risco é não diversificável.

2. Risco não-sistemático

O risco não-sistemático é justamente aquele que a diversificação busca reduzir. Sendo que ele pode ser definido como o oposto do risco sistemático.

Isto é, enquanto o risco sistemático afeta toda a economia, o risco não sistemático influencia apenas algumas empresas ou setores específicos.

A queda do preço do barril do petróleo, por exemplo, possui um efeito enorme sobre os resultados da Petrobras. No entanto, essa queda pouco afeta o banco Itaú.

Um outro exemplo seria a variação no preço do minério para a Vale. Ou ainda uma nova regulação que limitasse a atuação dos bancos, afetando o setor como um todo.

Em suma, os fatores de risco não sistêmico podem afetar bastante algumas empresas, enquanto são indiferentes para outras. Por isso se busca reduzir consideravelmente o risco não sistemático. Afinal, ele é simples de ser reduzido pela diversificação.

Imagine, por exemplo, que um investidor aplica apenas em ações da Petrobras. Então, caso o preço do barril de petróleo caia bastante no mercado internacional este investidor será duramente prejudicado.

Agora imagine um outro investidor que possui apenas 5% dos seus investimentos em Petrobras. Enquanto os outros 95% são distribuídos entre outras empresas e setores que não possuem relação com o preço do petróleo.

Sem dúvida este último investidor sofrerá um impacto muito menor do que o primeiro investidor. E isto ocorre pois o segundo investidor utilizou a diversificação para proteger os seus investimentos.

Tipos de diversificação

Muitos investidores procuram saber como diversificar uma carteira. Nesse sentido, destaca-se que a diversificação de um portfólio de investimentos pode acontecer de diferentes maneiras.

Cada uma dessas formas tem o objetivo de eliminar riscos associados à classes de ativos, geografias ou setores. A seguir, veremos as principais característica da diversificação em cada tipo de modalidade.

Diversificação entre classes de ativos

A diversificação entre classes de ativos tem o objetivo de, principalmente, reduzir a volatilidade de um portfólio. Isso porque o investimento em renda variável, por exemplo, possui a característica de ser mais volátil, tanto para cima quanto para baixo.

Então, ao diversificar investimentos em uma carteira com ações e renda fixa, o investidor consegue se proteger dessa volatilidade mais elevada. Para exemplificar, imagine o seguinte exemplo de um portfólio de um investidor:

- Carteira com 100% em ações;

- Variação negativa média de 5% para as ações da carteira.

Como pode ser visto, por conta da queda média de 5% das ações da carteira, o investidor terá uma grande volatilidade em um único dia. Mas imagine que ele possua a seguinte carteira.

- Carteira com 50% em ações e 50% em renda fixa;

- Variação negativa média de 5% para as ações da carteira.

Com a diversificação entre ações e renda fixa, o investidor pôde se proteger da variação negativa em 5% da carteira de ações. Nesse sentido, a variação de 5% para baixo incidirá apenas sobre os 50% do portfólio. Em suma, a variação negativa geral da carteira será de 2,5%, ou seja, 5% de 50%.

Contudo, é possível dizer que a diversificação protege o investidor das quedas, mas também dilui o resultado positivo de altas. Isso porque, caso a variação da carteira fosse em 5% positivamente, a diversificação entre ações e renda fixa resultaria em uma diluição do resultado positivo. Assim como dilui o resultado negativo.

Tipos de diversificação de ativos

No exemplo dado, a carteira do investidor estava diversificada em 2 tipos de ativos. Além disso, cada uma das classes concentravam 50% do capital do investidor.

Contudo, esse tipo de diversificação pode acontecer em diferentes classes de ativos e também em diferentes proporções. Nesse sentido, algumas das classes de ativos possíveis de se investir são:

- Ações;

- Fundos Imobiliários;

- Renda fixa;

- Fundos de investimentos;

- Moedas estrangeiras.

Cada uma dessas classes podem ser utilizadas como forma de reduzir o risco e a volatilidade de uma carteira. E vale destacar que a distribuição de cada um desses tipos de ativos em um portfólio dependerá do perfil de cada investidor. Isto é, irá depender de, por exemplo:

- Necessidade de liquidez;

- Aceitação de volatilidade;

- Horizonte de tempo de investimento;

- Nível de aceitação ao risco.

Esses pontos, em conjunto, ajudarão o investidor a determinar qual a melhor distribuição entre classes de ativos em sua carteira.

Diversificação geográfica

Outra maneira de aplicar essa técnica é por meio da diversificação geográfica dos investimentos. Nesse sentido, o objetivo principal dessa estratégia é de reduzir o risco sistemático do país em que o investidor realiza seus investimentos. Isto é, aquele risco que afeta todas as empresas e investimentos de uma economia.

Ressalta-se que, na maioria das vezes, investidores optam por concentrar seus investimentos em seu próprio país. Essa estratégia faz sentido uma vez que os gastos desse investidor estão em moeda local.

Por isso, o mais lógico é receber, por exemplo, dividendos em sua própria moeda, investindo em empresas nacionais. Ou ainda ter títulos públicos do próprio país, para se proteger da inflação nacional.

Contudo, ao possuir apenas investimentos na moeda local, o investidor acaba aumentando o risco de seus investimentos. Isso porque caso o país passe por um longo período de crise, o investidor provavelmente será afetado com grande intensidade.

Por isso, é aconselhável reservar uma porcentagem de uma carteira para investimentos em outras geografias, preferencialmente com moedas fortes. Essa é uma maneira de realizar a diversificação geográfica dos investimentos.

Para isso, o investidor pode, por exemplo, escolher ativos de empresas exportadoras. Essas, ao exportarem os seus produtos, são pagas em moeda forte, principalmente em dólar. Portanto, praticamente toda a receita das exportadoras é proveniente de moedas fortes, o que elimina parte do risco da economia local.

Além disso, outra forma é realizar investimentos nos Estados Unidos. Então, será possível se proteger do risco do país e, ao mesmo tempo, poder investir em excelentes ativos da economia americana.

Nesse sentido, alguns dos investimentos que estão expostos à economia americana são:

- Ações americanas (Stocks);

- BDRs (Brazilian Depositary Receipts);

- REITs (Real Estate Investment Trust);

- ETFs (Exchange Traded Funds).

Sendo que cada um desses investimentos possui as seguintes características:

1. Ações americanas (stocks)

A maneira mais direta de se investir nos EUA é por meio das “stocks”, que nada mais são que as ações americanas negociadas nas bolsas dos Estados Unidos. Para realizar esse tipo de investimento, o investidor deve, em primeiro lugar, abrir uma conta em uma corretora americana.

Assim, será possível ter acesso e comprar ações de grandes empresas com atuação mundial. Por exemplo, ações da Apple, Microsoft, Google e Disney.

Ao realizar esse tipo de investimento, o investidor estará se expondo às maiores empresas do mundo. E, ao mesmo tempo, estará também se protegendo de eventuais crises em seu país de origem, onde concentra a maior parte de seus investimentos.

Inclusive, algumas das corretoras americanas já zeraram a taxa de corretagem para negociação. Por isso, não restam desculpas para não começar a investir no exterior.

2. REITs (Real Estate Investment Trust)

Outra forma de se expor a ativos estrangeiros diretamente é por meio dos REITs americanos. Para isso, o investidor também deve possuir uma conta em uma corretora americana.

Esses REITs são uma espécie de primos dos fundos imobiliários brasileiros. Isto é, também são ativos que possuem diversos imóveis e que distribuem os resultados financeiros e operacionais para os investidores.

A diferença é que os REITs são empresas, enquanto os FIIs são fundos de investimento. Isso significa que eles podem se alavancar financeiramente, possuem CEO e também um conselho de administração, diferentemente dos fundos imobiliários.

3. BDRs (Brazilian Depositary Receipts)

Outra maneira simples de se investir em determinadas empresas americanas é por meio dos BDRs (Brazilian Depositary Receipts). Esses ativos funcionam como fundos de investimento que investem em empresas específicas.

A diferença é que, apesar de terem desempenho atrelado à ações de empresas americanas, os BDRs são negociados na bolsa brasileira. Por exemplo, o AAPL34 é um BDR negociado na bolsa brasileira que reflete a performance das ações AAPL da Apple na bolsa de Nasdaq.

E apesar de ser uma forma simples de investir nas empresas americanas, os BDRs ainda possuem algumas limitações. Sendo que as principais são: a baixa liquidez e a exclusividade de investimento por investidores qualificados.

No que se refere à liquidez, os BDRs acabam tendo baixo volume de negociação na bolsa. Isso significa que, por vezes, a negociação do ativo fica limitada, por conta da baixa oferta e demanda.

E no que se refere à exclusividade à investidores qualificados, esse tipo de investimento só pode ser feito por aqueles que declaram possuir mais de 1 milhão em aplicações financeiras. Isso, sem dúvida, limita a aplicação de muitos investidores nesse tipo de ativo.

4. ETFs (Exchange Traded Funds)

Os ETFs são outra excelente maneira de realizar a diversificação geográfica de um portfólio. Eles são fundos que possuem uma carteira de diversos ativos que são selecionados de acordo com uma metodologia pré-determinada.

E, nesse sentido, a metodologia de um ETF pode ser, por exemplo, investir nas maiores empresas americanas. Esse é o caso do IVVB11, um ativo negociado na bolsa brasileira que reflete o desempenho das 500 maiores companhias dos Estados Unidos, as empresas do índice S&P 500.

Outro ETF negociado na B3 que reflete a performance de empresas americanas é o SPXI11. Sendo que esse ETF também possui a mesma metodologia do IVVB11, ou seja, de refletir o desempenho das empresas do índice S&P 500.

Diversificação entre setores

Por último, outra diversificação fundamental para uma carteira é a diversificação entre setores. Isto é, investir em empresas de diferentes ramos da economia.

Esse tipo de diversificação é fundamental para reduzir os riscos não-sistemáticos que acompanham cada setor da economia.

Por exemplo, um dos possíveis riscos do setor bancário brasileiro é o surgimento das fintechs. Portanto, caso o investidor se exponha exclusivamente ao setor bancário, ele pode acabar sendo prejudicado por uma eventual queda de rentabilidade e de lucro dos bancos atrelada ao surgimento dessas empresas.

Para se ter ideia de como esse tipo de diversificação é importante, é importante lembrar de uma das maiores bolhas da história da bolsa americana, a bolha da internet.

Bolha da internet

A bolha da internet, ou bolha pontocom, foi um evento de supervalorização dos preços de ações de empresas baseadas em negócios na internet ou intensivas em tecnologia. Esse aumento dos preços estava relacionado à suposta característica anticíclica e de crescimento ilimitado da internet.

Para se ter uma ideia, o preço da ação da Intel saiu de 1,18 dólares em 1990 para 73 dólares no auge de sua valorização. Contudo, o estouro da bolha e a decepção no mercado vieram à tona no ano de 2000, quando os preços das empresas desse setor despencaram.

Então, o investidor que concentrava seus investimentos no setor de tecnologia foi, sem dúvida, extremamente impactado pelo estouro da bolha. As ações da Intel, por exemplo, saíram dos 73 dólares para 14 dólares.

Contudo, o investidor que adotou uma diversificação de setores em sua carteira não foi tão impactado assim. Por isso, é fundamental que esse tipo de proteção aconteça, de forma a evitar qualquer exposição exagerada em determinado ramo da economia.

Como fazer a diversificação de carteira?

A diversificação de um portfólio de investimentos pode ser feita de diversas maneiras. Isso conta dos diversos tipos de investimentos que existem.

Por isso, a melhor maneira de como fazer a diversificação de carteira irá depender do perfil de cada investidor.

Diversificando de acordo com o perfil do investidor

Cada tipo de perfil de investidor está disposto a aceitar determinados níveis de risco para obter diferentes retornos. Por isso, a diversificação deve acontecer de maneira diferentes entre investidores conservadores, moderados e agressivos.

1. Diversificação para o investidor de perfil conservador

Para o investidor conservador, a diversificação deve ser realizada de maneira estratégica em diferentes tipos de ativos. Nesse sentido, aqueles com esse perfil devem alocar a maior parte de seu capital em ativos de renda fixa.

Isso significa reservar a maior parte do capital para investimentos com rentabilidade mais segura e linear. Ou seja, investimentos em títulos públicos, CDBs, LCIs, LCAs, por exemplo. Sendo que é necessário, também, diversificar entre os próprios investimentos de renda fixa.

Isto é, não é aconselhável investir todo o capital, por exemplo, em títulos públicos. Afinal, essa concentração não elimina o risco do governo. Além disso, é preciso diversificar também em títulos privados, como CDBs. Isso porque é necessário diluir o risco intrínseco da instituição tomadora do capital.

Quer aprender mais sobre o investimento em renda fixa? Acesse gratuitamente o e-book da Suno e entenda o que fazer para usufruir dos benefícios dessa classe de ativos.

2. Diversificação para o investidor de perfil moderado

Já para o investidor de perfil moderado, é possível que as parcelas de investimentos em renda fixa e renda variável sejam semelhantes. Isso significa reservar um volume de capital parecido para cada um desses tipos de investimentos.

Então, a regra de diversificação deve se manter a mesma. Ou seja, é preciso continuar diversificando os títulos públicos e privados na parcela de renda fixa. E, além disso, é necessário distribuir bem os ativos da parcela de renda variável em diferentes classes, setores e geografias.

3. Diversificação para o investidor de perfil agressivo

Para o investidor de perfil agressivo, a diversificação deve ser uma das estratégias mais importantes na gestão dos investimentos.

Isso porque esse perfil de investidor possui a maior parte do capital investido em renda variável.

Por conta da concentração maior nesse tipo de investimento, o risco que se assume por esses investidores é superior. Sendo que essa estratégia busca, também, retornos mais elevados.

Todavia, para garantir um equilíbrio entre risco e retorno mais elevados, é necessário prestar bastante atenção no que se refere à diversificação dos investimentos.

Isso significa, como foi visto, que esse perfil de investidor deve garantir que os ativos estejam diversificados em diferentes formas. Isto é, distribuídos em diferentes classes de ativos, setores da economia e geografias do mundo.

Porque a diversificação é tão importante?

Aumentar a variedade dos ativos de uma carteira de investimentos é uma atitude bastante louvável por parte de um investidor. Afinal, ao fazer isto, o investidor consegue reduzir o risco do seu portfólio, e assim ter uma carteira muito menos volátil.

Além da volatilidade, a diversificação em um portfólio de investimentos é fundamental para a preservação do capital dos investidores. Nesse sentido, como bem foi dito por Warren Buffett, um dos maiores investidores da história:

“Regra número 1: nunca perca dinheiro. Regra número 2: não esqueça a regra número 1.”

Isso significa que todo investidor deve se preocupar com a preservação do seu capital investido. Isso de forma a permitir a sua multiplicação, e não sua perda, ao longo do tempo e dos investimentos.

Para isso, é fundamental que os riscos atrelados aos ativos investidos sejam reduzidos através de uma estratégia de diversificação. Isto irá evitar que o investidor perca dinheiro por conta de uma concentração excessiva em uma empresa, setor ou classe de ativo.

Afinal, caso haja uma concentração excessiva e o investidor perca muito dinheiro, o retorno o longo do tempo de seus investimentos serão extremamente prejudicados.

Além disso, ressalta-se que a estratégia de diversificação vale para todos os tipos de investidores. Ou seja, não só para aqueles com perfil mais arrojado, que concentram investimentos em renda variável, mas também para aqueles mais conservadores.

Nesse sentido, como todo investimento possui riscos, é preciso sempre buscar a diversificação como estratégia de não perder dinheiro. Isso porque o risco pode estar no governo, em empresas, em setores ou em diferentes classes de ativos.

Portanto, a diversificação se impõe como a melhor estratégia de reduzir esses riscos atrelados aos diferentes tipos de investimentos. Ao utilizá-la na medida certa, será possível reduzir as chances de perda e aumentar as possibilidades de ganhos.

O que é estratégia de diversificação?

A estratégia de diversificação é uma técnica de gerenciamento de risco que visa distribuir o capital investido em uma certa variedade de investimentos dentro de um portfólio. Assim, o risco do portfólio é consideravelmente reduzido.

O que é diversificação de investimentos?

A diversificação de investimentos é a distribuição do capital investido em diversos tipos de ativos. Isso significa uma distribuição dos investimentos entre diferentes classes, geografias e setores.

O que é diversificação de risco?

A diversificação de risco é uma técnica de distribuição de investimentos em diferentes ativos que visa reduzir a probabilidade de perda permanente de capital dentro de um portfólio.

O que é uma carteira bem diversificada em ações?

Estudos indicam que uma carteira bem diversificada em ações deve conter entre 15 e 20 ativos. Sendo que estes devem estar distribuídos em diferentes classes, geografias e setores da economia, com o objetivo de reduzir ao máximo o risco.

O que é estratégia de concentração?

A estratégia de concentração é uma técnica que consiste em distribuir o capital investido em um pequeno número de ativos. Essa estratégia aumenta o potencial de ganho e também de perdas dentro de um portfólio de investimentos.

Bibliografia

http://www.abepro.org.br/biblioteca/enegep2009_TN_WIC_093_631_13430.pdf

http://anpad.org.br/periodicos/arq_pdf/a_1628.pdf

https://www3.nd.edu/~finance/020601/news/GoetzmannPaper.pdf