Aproveite o ROX e obtenha lucro para o seu aplicativo de finanças

A complexa vertical de serviços financeiros está passando por uma séria transformação. Além disso, há a presença da grande variedade de sub-segmentos deste setor – como bancos de varejo, seguradoras, gestão de patrimônios e a diferenciação do serviço ofertado em cada um deles.

A pressão dos concorrentes mobile-only, a mudança para os serviços digitais impulsionada pela Covid e as consequências econômicas da redução na atividade empresarial fizeram com que as instituições tradicionais entrassem em estado de alerta.

Para sobreviver e prosperar nesse novo ambiente, as empresas de serviços financeiros mais antigas agora seguem uma estratégia que combina a transformação digital com um foco total na experiência do cliente (CX). No âmbito digital, a aquisição e a retenção estão cada vez mais vinculadas ao canal mobile.

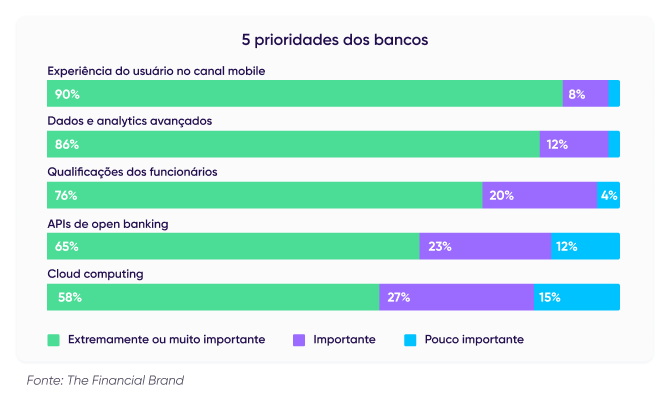

Segundo a Adobe, duas a cada três instituições se consideram “majoritariamente mobile-first” e estão substituindo os antigos fluxos de trabalho por estratégias de transformação digital centradas no mobile, sendo que 90% das empresas afirmam que a experiência mobile é sua maior prioridade para planos futuros.

A pandemia aumentou a importância dos aplicativos em todas as verticais. Por isso, a maioria das empresas bancárias, de seguros e de gestão de patrimônios estão investindo no canal mobile.

Em um relatório recente feito pela Adobe, constatamos que a maioria dos executivos de serviços financeiros declarou que planeja:

- Incluir mais de 75% de suas funcionalidades no aplicativo.

- Incentivar mais de 67% dos clientes a se tornarem usuários de aplicativos nos próximos anos.

Considerando o aumento da importância dos aplicativos, neste blog post vamos explorar quais são as tendências de empresas mobile-first que estão passando pela transformação digital, especialmente no que diz respeito aos aplicativos.

Observamos que as empresas que investem na experiência do cliente no aplicativo obtêm um bom retorno do seu investimento sobre a experiência, também conhecido como ROX. Além disso, incluímos casos de uso que mostram como você pode impulsionar sua CX e colher os benefícios do ROX.

Tendências do setor: a experiência é tudo

O que as empresas mobile-first podem esperar para os próximos anos? Listamos abaixo cinco tendências que se relacionam a um único tema: as empresas que investem em uma CX excelente entre canais serão recompensadas por seus esforços.1

- Digitalização – a maior parte das empresas de serviços financeiros está fazendo um grande investimento na digitalização de suas operações com o objetivo de proporcionar experiências memoráveis e eficazes aos clientes, seguindo diferentes regulamentos governamentais e políticas de privacidade cada vez mais complexas.

As empresas entendem que os aplicativos são fundamentais para o mix geral de canais e são essenciais para alcançar metas de retenção.

- Aplicativos – mais de 40% dos clientes afirmam que o app é seu canal bancário preferido. Por isso, as instituições estão tomando as medidas necessárias para se tornarem mobile-first e app-centric, ao mesmo tempo em que se certificam de que a digitalização está diretamente conectada com o aplicativo.

Os aplicativos são importantes para upsells, e experiências positivas no aplicativo criam um ciclo bem-sucedido comprovado de uso e satisfação. Os usuários millennials e geração Z no geral preferem o meio digital, particularmente o aplicativo, sendo que o app é um fator decisivo para a escolha e permanência em um banco.

“Para os bancos, o aplicativo mobile é o segundo fator mais decisivo para um usuário na hora de sua escolha, seguido pelo valor das taxas.”

Chris Young, Financial Services Industry Strategy, Adobe

- Personalização – para estabelecer confiança e satisfazer as expectativas dos clientes criadas por aplicativos de outros setores (por exemplo, Amazon e Netflix), a personalização se tornou essencial para os serviços financeiros.

Os clientes têm a expectativa de que os bancos, seguradoras e empresas de gestão de patrimônios forneçam informações, serviços e produtos relevantes para as suas necessidades em tempo real. Bancos e cooperativas de crédito com uma cultura centrada no cliente são 60% mais lucrativos do que aqueles que não seguem essa abordagem.

- Experiência omnichannel consistente – as instituições buscam oferecer experiências fluídas, simplificadas e contextualizadas que sejam consistentes em todos os touchpoints: quando o usuário estiver visitando uma agência bancária, retirando dinheiro em um caixa eletrônico ou verificando os detalhes da conta no aplicativo.

A CX promove a fidelidade do cliente, aprofunda e fortalece o relacionamento do usuário com o fornecedor de serviços financeiros e permite a otimização desses serviços tanto para os clientes como para as empresas financeiras.

- Dados, dados e mais dados – para criar experiências personalizadas e fáceis, é preciso acessar os dados e analytics certos. As empresas mobile-first combinam dados de várias fontes primárias e terceiras com ferramentas de CRM e de análises preditivas para encantar os clientes com ofertas personalizadas. O uso eficaz dos dados pode resultar em upsells, stickiness, fidelidade e um LTV elevado.

Impulsione o ROX oferecendo jornadas diretas até o seu aplicativo

As tendências acima nos permitem chegar a algumas conclusões claras. Empresas de serviços financeiros de todos os tipos devem investir em CX, levando clientes a partir de qualquer touchpoint para o aplicativo. Elas devem trabalhar para desenvolver jornadas simples e diretas para o aplicativo e, claro, encantar os usuários no próprio aplicativo.

Isso resulta em ROX, uma estrutura de mensuração usada por diversos de nossos clientes para entender o impacto comercial gerado por seus investimentos em CX.

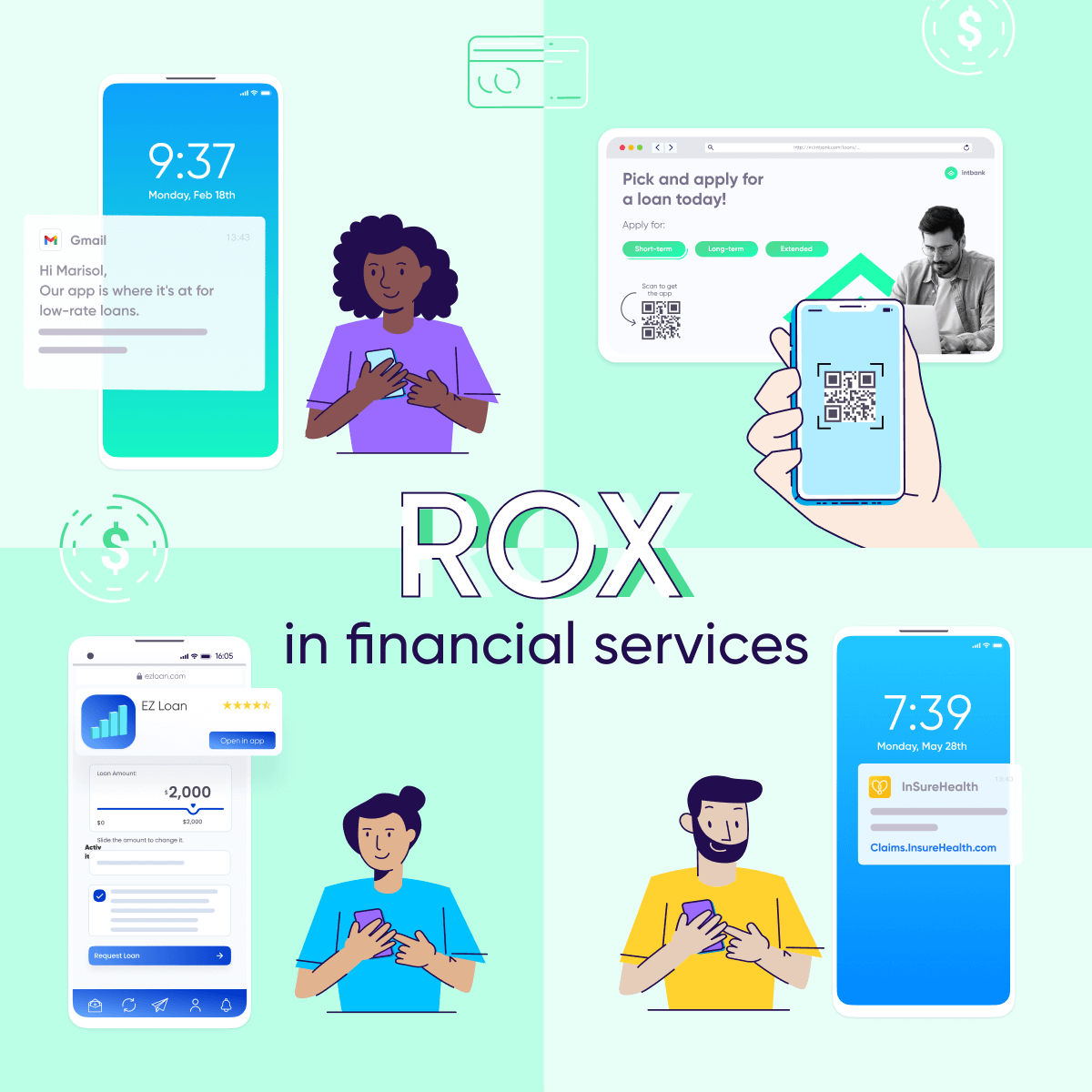

Nossos clientes da vertical de finanças costumam atingir suas metas de ROX quando levam usuários para seus aplicativos a partir de qualquer lugar de forma eficiente – seja a partir de canais digitais, como redes sociais, e-mails ou um site mobile, ou canais físicos, como anúncios do aplicativo exibidos no banco – e criam experiências que são:

- Contextuais: os usuários sabem onde estão e para onde estão indo em qualquer ponto da jornada.

- Personalizadas: os usuários sentem que estão obtendo uma experiência feita exclusivamente para eles.

- Fáceis: os usuários são conduzidos por jornadas ininterruptas, e não percebem que passaram por mais de um touchpoint.

- Privadas: os usuários podem escolher quais dados pessoais desejam compartilhar e quais informações preferem manter privadas.

A questão é: qual é o verdadeiro impacto comercial de oferecer jornadas que seguem esses princípios?

Os dados da AppsFlyer mostram que as empresas de serviços financeiros que investem em CX demonstram excelentes taxas de conversão e de usuários pagantes:

- 36% dos consumidores que escaneiam um QR code e 25% dos usuários que clicam em um banner da web fizeram o download de um aplicativo de finanças.

- Quando as instituições financeiras realizam campanhas de remarketing para os usuários de aplicativos existentes, 25% dos clientes que são direcionados para o app a partir de um e-mail e 19% dos que são direcionados a partir de um banner na web realizaram um evento de upsell.

Implementando o ROX em aplicativos de finanças: casos de uso

Na AppsFlyer, testemunhamos em primeira mão como as empresas de finanças criam experiências incríveis e obtêm um aumento no ROX quando colocam esses quatro princípios em prática.

Abaixo estão alguns exemplos de desafios comuns do setor, e como eles oferecem uma oportunidade para atingir KPIs de crescimento e retenção:

1. Bancos tradicionais: Migração para o aplicativo (QR code)

Migrar clientes para o aplicativo pode ser um desafio, principalmente quando eles fazem parte da geração X ou são usuários com uma idade mais avançada, que preferem fazer suas operações bancárias no desktop. Uma tática que tem funcionado bem para a migração de usuários para o aplicativo é a inserção de QR codes em pontos-chave de gatilho na jornada.

Amplamente usados e cada vez mais populares durante a pandemia, os QR codes podem ser usados como um aplicativo de acesso (onramp), proporcionando tranquilidade e facilidade de uso aos clientes. Os bancos podem colocar QR codes em qualquer página de seu site no desktop, em suas agências e materiais de marketing, permitindo que os usuários façam o download do aplicativo após a digitalização do QR code.

No exemplo abaixo, um banco exibe um QR code na página inicial do seu site no desktop para incentivar um usuário a escanear o código.

O profissional de marketing utiliza uma solução de deep linking para garantir que os clientes serão redirecionados diretamente para a loja de aplicativos certa (Google Play, App Store, Samsung Galaxy Store, etc) e, em seguida, para o conteúdo in-app certo após a abertura do aplicativo.

O banco certificou-se de que o aplicativo desenvolvido é simples, mas oferece todos os recursos necessários para que o usuários escolha utilizá-lo para suas necessidades bancárias.

Usando QR codes facilmente identificáveis, o banco oferece uma jornada fácil e rápida do site no desktop até o aplicativo, e impulsiona suas metas de aquisição de usuários.

Considerando o fato de que 75% dos usuários estarão dispostos a usar mais QR codes no futuro, e que os usuários do aplicativo apresentam maior fidelidade e LTV, o banco está fazendo um grande investimento em seu app. Além disso, a empresa constrói jornadas contextuais e eficazes que começam com QR codes.

2. Bancos tradicionais: abandono da transação (SMS)

Quando se trata de jornadas digitais, um ponto crítico para as empresas financeiras é a taxa de clientes que desistem de seguir com uma transação quando estão preenchendo formulários extensos. De fato, cerca de 75% dos formulários na indústria financeira são abandonados no meio do processo.

Mas e se houvesse uma forma de auxiliar a maioria dos usuários que desistem de preencher um formulário, permitindo que os clientes aproveitem o CX que os aplicativos oferecem?

Isso é o que as empresas mais experientes já fazem. Como?

Elas combinam um ou mais canais de mídia própria com o deep linking e enviam um lembrete do formulário aos clientes, permitindo que eles voltem a preenchê-lo do ponto onde pararam. Desta forma, eles podem facilmente completar a ação desejada com facilidade e rapidez.

No exemplo acima, o Int Bank criou um processo para o engajamento de clientes que desistiram de preencher formulários. O banco utiliza uma solução de deep linking para criar uma URL exclusiva e personalizada para cada cliente que abandonou um formulário.

Uma plataforma de mensagens de SMS recebe o link e programa o envio de um lembrete via SMS, que possui um CTA para o preenchimento do formulário. Ao clicar no link, o aplicativo abre na página certa para que os clientes possam retomar de onde pararam.

Assim, empresas que criam transições fáceis, contextuais e personalizadas para seus aplicativos conseguem cumprir dois objetivos simultaneamente. Elas podem “resgatar” formulários incompletos de usuários com alta intenção e encantar os clientes ao oferecer uma ajuda para que eles completem a ação que eles planejam efetuar.

3. Seguros: automação de processos (SMS)

Um problema comum para as seguradoras é a finalização de um processo que envolve vários investidores, como o preenchimento de um requerimento ou a abertura de uma conta.

Simplificar e automatizar esse processo é fundamental para poupar o tempo dos clientes e funcionários, além de oferecer uma experiência fácil para os clientes.

As seguradoras podem identificar quais processos podem ser automatizados e reduzir a necessidade de interação humana para que os funcionários possam se concentrar em tarefas mais importantes.

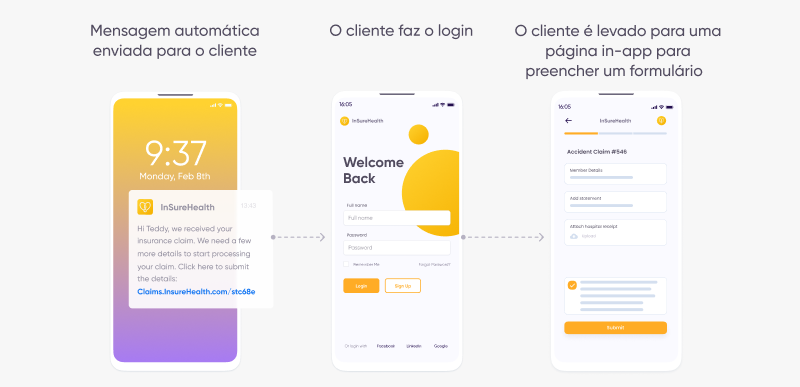

No exemplo abaixo, a InSureHealth buscou reduzir o tempo e o esforço que seus representantes do call center investiam no contato com clientes que precisavam preencher seus formulários.

Eles montaram um processo automatizado que une seu fornecedor de SMS a uma plataforma de deep linking. A plataforma cria um link dinâmico que leva os clientes diretamente à página in-app com os campos que precisam ser preenchidos.

A automatização de processos como a coleta de informações dos clientes de uma forma amigável e contextual é algo que beneficia a todos. As empresas de seguros reduzem o tempo e o esforço associado à “perseguição” de clientes que precisam compartilhar suas informações, e, em troca, permitem que os clientes completem os seus requerimentos com rapidez e facilidade.

Quer saber mais sobre como obter lucro com o ROX?

Agora você deve entender melhor como empresas do setor financeiro estão criando experiências incríveis para seus clientes, obtendo crescimento, engajamento e, por fim, impulsionando o ROX. Nós podemos te ajudar a impulsionar o ROX dos seus negócios: entre em contato conosco!

1 . As tendências da indústria se baseiam nos dados coletados pela AppsFlyer e nas fontes abaixo: Harvard Business Review, Taking the Financial Services Customer Experience to the Next Level, 2021, Salesforce, Top Financial Services Customer Experience Trends, Qualtrics, Breaking down silos to deliver customer experience in financial services, eMarketer, Preferred Methods of Banking, 2021, The Financial Brand, 6 Digital Banking Transformation Trends for 2022, 2021,