2023報稅懶人包:所得稅該繳多少?年薪多少免繳稅?繳稅級距、申報試算一文看懂

2023 年報稅時間為 5 月 1 日至 5 月 31 日,今年申報綜合所得稅年收入多少可免稅?哪些情況可以減稅、扣稅?由於物價上漲,財政部在 3 月 31 日表示, 2022 年每人基本生活所需之費用金額調升為 19.6 萬元,適用於今年 5 月 2022 年度綜合所得稅申報,除了基本生活費提高,免稅額、標準扣除額、薪資與身心障礙特別扣除額及課稅級距也都調高,還有烏克蘭捐贈列舉扣除無上限等報稅、節稅等權益。

2023 年綜所稅如何申報?所得稅如何試算?以下整理3大重點及試算懶人包讓你快速了解!

目錄

🔥 你想要的最夯工作都在這 🔥

一、2023年綜合所得稅免稅門檻是多少?年收入低於42.3萬單身族免繳稅但仍要申報

今年5月報稅,免繳稅門檻若依免稅額調整幅度試算單身族只要年收入 42.3 萬元以下就可免繳稅,換言之,若平均月收入低於3萬5,000元的朋友有很大的機會是不用繳稅的,不少首報族都可符合這個情況。

至於雙薪家庭、一家四口狀況年收入合計多少今年可免稅呢?

1.單身族:年收入低於42.3萬元免繳稅

單身者個人免稅額為 9.2 萬元、標準扣除額 12.4 萬元、薪資扣除額 20.7 萬,若無其他收入,合計年薪 42.3 萬元以下今年就可以免繳稅,但如果要退稅還是必須申報。

2.雙薪夫妻頂客族:年收入低於84.6萬元免繳稅

若夫妻一同申報綜所稅,個人所得免稅額 18.4 萬元( 9.2 萬元 x 2 )、標準扣除額 24.8 萬元( 12.4 萬元 x 2)、薪資所得扣除額 41.4 萬元( 20.7 萬元 x 2),合計年收入只要 84.6 萬元以下就可免繳稅。

3.雙薪家庭扶養1名大專以下子女或未滿70歲長輩:年收入低於93.8萬元免繳稅

雙薪家庭扶養 1 名還未就讀大專院校的學童或未滿 70 歲長輩,個人所得免稅額為 27.6 萬元( 9.2 萬元 x 3 )、標準扣除額 24.8 萬元( 12.4 萬元 x 2)、薪資所得扣除額 41.4 萬元( 20.7 萬元 x 2),合計年收入低於 93.8 萬元可免繳稅。

4.雙薪家庭扶養1名未滿5歲學前幼童:年收入低於105.8萬元免繳稅

雙薪家庭扶養 1 名未滿 5 歲學前幼童,個人所得免稅額為 27.6 萬元( 9.2 萬元 x 3 )、標準扣除額 24.8 萬元( 12.4 萬元 x 2)、薪資所得扣除額 41.4 萬元( 20.7 萬元 x 2)、幼兒學前特別扣除額 12 萬元,合計年收入低於 105.8 萬元可免繳稅。

5.雙薪家庭扶養2名未滿5歲學前幼童:年收入低於127萬元免繳稅

雙薪家庭扶養 2 名未滿 5 歲學前幼童,個人所得免稅額為 36.8 萬元( 9.2 萬元 x 4 )、標準扣除額 24.8 萬元( 12.4 萬元 x 2)、薪資所得扣除額 41.4 萬元( 20.7 萬元 x 2)、幼兒學前特別扣除額 24 萬元( 12 萬元 x 2),合計年收入低於 127 萬元可免繳稅。

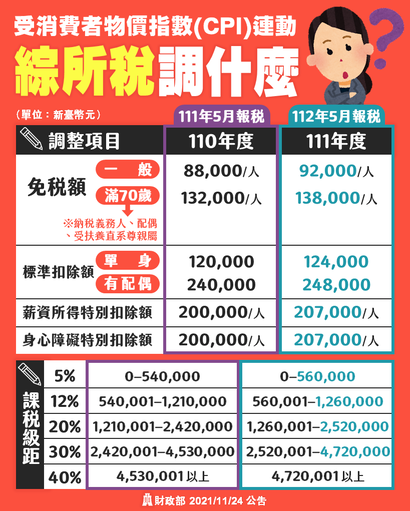

二、2023年免稅額、標準扣除額調高4000元,薪資特別扣除額調高7000元,所得稅級距也調整

財政部先前已對外公告,今年 5 月申報 2022 年所得稅相關免稅額及扣除額都有調升,調整如下:

● 免稅額(一般納稅人扣除額)調高為 9.2 萬元(+4,000元,原先為 8.8萬元)

● 免稅額(滿70歲納稅人扣除額)調高為 13.8 萬元(+6,000元原先為 13.2 萬元)

● 標準扣除額(單身)調高為 12.4 萬元(+4,000元,原先為 12 萬元)

● 標準扣除額(有配偶)調高為 24.8 萬元(+8,000元,原先為 24 萬元)

● 薪資所得特別扣除額調高為 20.7 萬元(+7,000元,原先為 20 萬元)

● 身心障礙特別扣除額調高為 20.7 萬元(+7,000元,原先為 20 萬元)

另外,今年報稅課稅級距5%、12%、20%、30%、40%門檻也配合調整,你今年報稅時將適用調高後的課稅級距金額。舉例來說,新人妹2021全年所得淨額為於55萬,原先申報適用稅率為12%,2023年適用稅率降至5%。

三、2023年基本生活費調高到19.6萬,今年報稅「扶養眷屬」越多省越多!

1.基本生活費是什麼?為何能減稅?

基本生活費是保障民眾「維持基本生活所需的費用」,是為了保障民眾基本生活所需。《納稅者權利保護法》中已明定納稅者及受扶養親屬因維持基本所需之費用不得加以課稅,因此 5 月報稅時調高的基本生活費有機會能少繳一些稅。

基本生活費計算方式則是依主計處最近一年每人可支配所得中位數 6 0% 來訂定,2022 年度計算出每人基本生活所需之費用金額為 19.6 萬元,相較 2021 年每人調升 4,000 元( 2021 年為 19.4 萬)。由於基本生活費是以「申報戶人數」計算,同一申報戶人數越多,越能夠節稅,假設一家四口適用 5 %稅率,最多能省稅 800 元。(4000 x 4 x 5 %= 800)。

2.基本生活費差額怎麼算?一範例告訴你

而實際上基本生活費如何運用來減稅呢?在計算綜所稅時,是運用基本生活費的「差額」來減稅,也就是當「每人基本生活費( 19.6 萬)x 本人、配偶、扶養親屬人數」大於「納稅義務人的免稅額、標準或列舉扣除額、5項特別扣除額(身心障礙扣除額、教育學費扣除額、幼兒學前扣除額、儲蓄投資扣除額及長期照顧特別扣除額)合計總額」時,前後相減的差額可以進一步在申報戶當年綜合所得額中扣除。也就是如果你扶養的眷屬越多,代表家戶基本生活費總額也會隨之提高,今年報稅就有機會省下更多的稅。

舉例來說: A 君一家共 5 口人,A 君除了配偶還扶養 2 名就讀大學的子女、1 位符合長期照顧特別扣除額資格的爸爸(未滿70歲),2023 年綜合所得稅結算申報採標準扣除額,基本生活費差額計算方式如下:

● 基本生活費總額= 98 萬【 19.6 萬 x 5 人= 98 萬】

● 基本生活費比較公式(依所得稅法規定可減除之免稅額及扣除額) = 85.3 萬【全戶免稅額 46 萬(9.2 萬 x 5 人)+標準扣除額 24.8 萬+教育學費特別扣除額 2.5 萬元+長期照顧特別扣除額 12 萬】

● 基本生活費差額 = 12.7 萬【 98 萬- 85.3 萬= 12.7 萬】

A 君申報戶共有基本生活費差額 12.7 萬可自綜合所得總額中減除。

今年所得稅結算申報期間至 5 月 31 日止,大家可利用手機或網路進行報稅,或是親自到國稅局現場報稅,而 4月 28 日起國稅局就提供民眾查詢 111 年度所得及扣除額資料的服務,大家可到戶籍所在地的國稅局各分局申請,或先到財政部網路上提供所得稅額試算的服務進行試算。(我想你還喜歡:預扣所得稅、扣繳憑單是什麼?公司報稅前要先知道的事情)