怎麼都不教數據要怎麼解讀,這不就來了嗎?

沒有邊看邊思考的話,看完也是沒用喔。

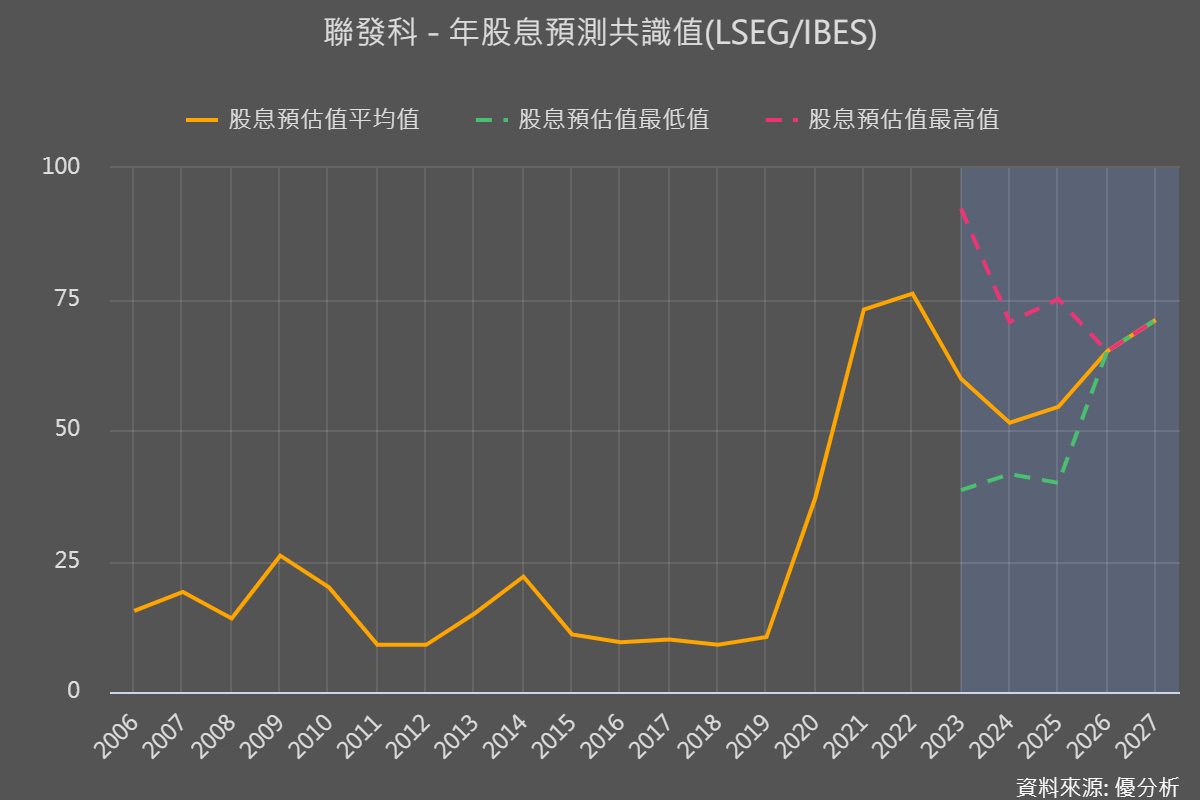

圖表中的數據,是來自倫敦證券交易所集團(LSEG)調查中分析師的預估值,可靠度沒話說。

目前,全球分析師們平均認為,聯發科(2454-TW)在2024~2027的每股配息分別為51.39元、54.42元、65元及71元,對應的預期殖利率分別約為4.4%、4.7%、5.6%及6.1%。

相較於台灣證交所統計至今年一月份的數據顯示,大盤整體的殖利率為3.47%,顯示聯發科的配息潛力顯著超越市場平均水平,高出約一個百分點。

然而,高殖利率未必都是正面解讀。考慮到科技股所處的產業環境較易變化,面臨較高的投資風險和股價波動,較高的回報率才能吸引其他投資者。

雖然有預估值可參考,但實情是,聯發科未來能配發多少股息至今仍是「未定數」,它有可能比預期來的更高,也有可能更低。

投資永遠需要你去面對未來的不確定性,那其他人是如何進行評估的呢?這正是投資的藝術與挑戰所在。

也許有更好的辦法,但如果你是參考這個數據,那麼評估的步驟可以按照以下指南進行:

-

比較市場平均殖利率

-

分析配息是否增長

-

判斷預測的穩定度

-

假設各種情境

-

追蹤營運表現 VS 法人的預期

比較市場平均殖利率剛剛已經敘述過了,聯發科的潛在殖利率高於大盤,所以我們接著要看的是其他步驟。

未來股息是否成長?

追求高配息的投資人,看的都不是今年會配發的殖利率高不高,因為更重要的是,未來殖利率高不高。

以中興電工(1513-TW)為例,當股價50元的時候,公司配息2.2元的殖利率看起來只有4.4%,不過後來公司配息成長,預估明年將配息每股4元以上,以當時買入的股價50元計算,那麼後來殖利率就高達了8%以上,這才是真正股息投資人想要的。

真正股息投資人追求的是:配息會越來越多的情境,而不是每年能配多少的情境。

回到聯發科的數據解讀,分析師預估未來股息都會比現在高,雖然不一定成真但總是一個好的開始。

股息預測的穩定度

當你想要投資一家高殖利率的時候,有個頗重要的因素是確定這個「預測的穩定度」高不高,判斷過去股息穩不穩定很容易,但是對於未來,就看不清楚了。

這時候,可以試著用以下的方式來做解讀。

如下圖,綠色虛線是最悲觀的預估,紅色虛線是最樂觀的預估,假如它與橘色所代表的平均預測值差距很大,代表未來聯發科到底能配多少股息,分析師們之間有頗大的差距,假如先不考慮其他因素,那麼預測錯誤的風險有的。

拿大家都熟知的中華電信(2412-TW)作為對照,從下圖明顯看到分析師對於未來能配息多少較具有共識,變數就比聯發科來的少,把數據變成了圖表後,就能快速比較多家公司之間的差異。未來配息的穩定度對股息投資人很重要,所以是重要的一步。

假設一個「悲觀情境」

由於去年獲利已經公布了,今年會配息多少大致底定,此時更重要的是「再下一年」的預估股息,因此以下皆採用2025年會有的潛在殖利率來做比較。

根據這份倫敦交易所LSEG所統計的分析師預估值,平均預估聯發科2025年每股配息54.42元,換算殖利率是4.7%比大盤高出一個百分點以上還不錯。

但假如未來狀況比預期更差怎麼辦?沒關係,試算一次「悲觀情境」所能配發的股息。

如下圖,悲觀的話有可能是39.92元,那麼殖利率就會從4.7%下降到3.46%,殖利率就會跟大盤目前3.47%差不多了。

再假設一個「樂觀情境」

悲觀的想法也不一定正確,未來聯發科會優於預期的機率也是有的,像是AI手機的崛起,確實也有可能讓聯發科未來五年的展望優於目前預期。

畢竟世事難料,各種情境都評估一下總是好的。

根據相同的LSEG數據統計,樂觀的分析師預估聯發科2025年股息可達74.99元,那麼殖利率就可高達6.5%,假如這個狀況真的發生的話,表示聯發科將來的盈餘展望會優於預期,根據歷史經驗,這種情境下,其實投資人最大的回報會來自股價而不是股息,這裡只是做一個簡單評估。

最後:用數據追蹤「目前最可能發生」的情境

但未來會是什麼樣子,現在就是沒人可以說個精準,這會讓你剛剛的評估看起來像是在猜。

所以接下來,很重要的是要去看一下最近營運表現是不是有在預期水準,並於後續追蹤每季財報是否優於法人預期或者低於法人預期。

-

如果一直「合乎預期」的話,那麼剛剛的橘色平均值就越來越可能是會發生的情境。

-

如果一直「高於預期」的話,那麼剛剛的紅色樂觀值就越來越可能是會發生的情境。

-

如果一直「低乎預期」的話,那麼剛剛的綠色悲觀值就越來越可能是會發生的情境。

比如說,追蹤月營收的話,目前為止聯發科的表現優於預期,如下圖。

再以近期幾季來看的話,過去一年每季的營運表現都優於法人預期。有去做過這個判斷,就能判斷哪個路徑比較像是目前正在走的路。

這裡要注意的是,一季的好壞可能意義不是非常大,但如果連兩季都出現遠低於預期的話,那麼情況可能有變,此時就要格外去了解一下公司營運狀況到底發生什麼事了。