Juros de empréstimos variam de um banco para outro

Quando o consumidor vai à feira, a regra é clara. Se está caro, o caminho é negociar ou trocar de barraca. O que muita gente não sabe é que essa mesma estratégia pode ser usada para pagar menos juros nas instituições financeiras.

Nos últimos cinco anos, a Selic, a taxa básica da economia brasileira, vem caindo até chegar aos atuais 6,5%. No mesmo período, os juros do cheque especial foram para 300% e ainda não voltaram.

Comparação da taxa Selic com os juros do cheque especial. (Fonte: Banco Central)

Para se ter uma noção, mantendo a comparação inicial da feira, a taxa Selic tem caído tanto que a gente pode dizer que está do tamanho de uma tangerina. Enquanto os juros que o consumidor paga - principalmente no cheque especial e no cartão de crédito - estão mais para uma melancia. Essa diferença toda é explicada pelo que, tecnicamente é chamado de spread, que são os custos do bancos, os impostos e a inadimplência.

Enquanto a taxa Selic abaixa, juros pagos pelo consumidor continuam altos.

Quem já se enrolou no cartão de crédito ou no cheque especial sabe que fruta essa dívida vira... Difícil descascar. Foi o que o gerente predial, Agnos Ely Alexandre Lima Nascimento fez quando teve um abacaxi nas mãos: uma dívida no cheque especial com juros de 12% ao mês. “Eu recebia o salário do mês, ele cobria o cheque especial que eu tava devendo no banco, então, eu tinha que utilizar o cartão para pagar as contas mensais e novamente entrava no cheque especial com diversas despesas. Quando ia ver, no final do mês, eu estava pagando juros novamente”, conta. A saída foi encontrar um financiamento mais barato numa financeira virtual a 3,1%.

As taxas de juros são livres e são estipuladas pela própria instituição financeira, não existindo controle de preços ou tetos pelos valores cobrados. A única obrigatoriedade que a instituição financeira tem é informar ao cliente quais as taxas que lhe serão cobradas. Por isso, as variações entre as taxas de juros são expressivas nas diversas instituições financeiras. O consumidor pode recorrer ao site do Banco Central para comparar os juros entre os bancos e buscar alternativas:

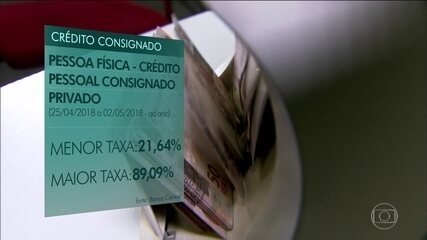

Entre 46 instituições, a taxa de empréstimo consignado para pessoas físicas, por exemplo, variou entre menos de 21% a quase 90% ao ano. Fabio Gallo Garcia, economista de finanças pessoais e investimentos diz que a falta de concorrência no mercado bancário ainda é um problema para o consumidor, mas ele pode se defender dos juros altos. “Então, você precisa aprender mais sobre como adquirir crédito e buscar na concorrência; efetivamente pechinchar e bater perna até achar instituição que cobre mais barato”, alerta.

“Com crédito os mercados se desenvolvem, as empresas investem, ampliam suas vendas, geram empregos e as pessoas antecipam a realização de seus sonhos. Com o crescimento do crédito é preciso que o consumidor saiba como usá-lo para melhorar a sua vida, sem gerar problemas”, alerta Miguel José Ribeiro De Oliveira, diretor executivo de Estudos e Pesquisas Econômicas da Anefac – Associação Nacional dos Executivos de Finanças Administração e Contabilidade.

Veja abaixo algumas recomendações da Anefac para o uso do crédito, orientações para evitar contrair dívidas e quitá-las:

Recomendações para o uso do crédito

- Organize a sua vida financeira com um orçamento doméstico. Defina suas necessidades e planeje seus gastos considerando sempre a sua renda disponível e não a renda disponível mais o crédito. Seus gastos têm que caber dentro de seu salário.

- Preferencialmente gaste menos do que tem de renda. Desta forma é possível fazer uma reserva financeira para eventuais gastos extras não previstos ou para planejar a compra de algum bem no futuro.

- O cheque especial não é renda e deve ser utilizado por um período curto e emergencial. Se tiver necessidade de usar este limite por um período maior procure a sua instituição financeira e faça um empréstimo pessoal (que tem custos menores) para liquidar o cheque especial.

- Ao contratar um financiamento, pesquise sempre a taxa de juros e demais acréscimos.

- Evite comprometer demasiadamente seu orçamento com dívidas;

- Evite empréstimos de longo prazo que embutem custos maiores;

- Evite entrar no rotativo do cartão de crédito e do cheque especial que possuem as maiores taxas de juros;

- Opte por linhas de crédito mais baratas como o micro crédito, penhor de jóias da Caixa Econômica Federal, crédito consignado com desconto em folha

- Se precisar de crédito para pagar uma dívida, não deixe suas dívidas crescerem mais por conta dos juros de mora e multas, procure o credor de sua dívida e proponha uma renegociação do prazo e das taxas de juros em uma condição que consiga cumprir;

- Se possível adie suas compras para juntar o dinheiro e comprar à vista. Caso não seja possível, pesquise muito, barganhe e compre nos menores prazos possíveis. Quanto menor o prazo, menor a incidência de juros.

Recomendações para quitar dívidas:

- Identifique todas as suas dívidas;

- Tendo recursos aplicados resgate os mesmos para usar nestes pagamentos, mesmo que sejam parciais;

- Avalie se desfazer de bens para pagar as dívidas;

- Reduza suas despesas mensais e envolva a família nesse processo

- Analise sua capacidade de pagamento mensal, para propor acordo a seus credores. É importante propor algo que consiga cumprir para não ficar novamente inadimplente após algum tempo.

- Estabeleça prioridades. As despesas mais caras e as que geram penalidades, como condomínio, luz, agua, telefone devem ser pagas primeiro.

- Se for possível peça um empréstimo mais barato para liquidar as dívidas mais caras;

- Não sendo possível, renegocie com seus credores condições de pagamento que possa cumprir;

- O ideal é negociar antes de entrar nas listas de proteção ao crédito. Entretanto só deve fazer isto caso a condição desta renegociação seja boa para você como prestações baixas e reduções dos juros, caso contrário não aceite a renegociação, pois inevitavelmente você não vai conseguir cumprir.

- Mude seus hábitos de gastos para não voltar novamente a mesma situação (não gastar mais do que ganha, não usar cheque especial e rotativo do cartão de crédito).